Mintos: ¿en qué originadores invierto? Versión 2024

Última actualización: 24 de marzo de 2024

No había actualizado mi estrategia de inversión en Mintos durante 2022 porque con la transición a Notes necesitaba esperar a ver qué originadores completaban la transición y seguían estando disponibles, lo cual se complicó además con la situación de los originadores rusos. Pero ahora que la transición está prácticamente completada, ya tocaba hacer una revisión a la lista de originadores en los que invierto en Mintos. Además he aprovechado para revisar todo el contenido de la entrada, así que he optado por publicarlo en una entrada nueva para que quién quiera pueda comparar los cambios con el contenido antiguo.

A lo largo de la entrada explico mi estrategia de inversión en Mintos, incluyendo el listado de originadores en los que invierto y cómo distribuyo el capital. Lo que espero conseguir con esta entrada es que entiendas por qué invierto en los originadores que invierto y no tanto que repliques mi cartera ya que ésta está diseñada en función de mi distribución global de activos, capital invertido, horizonte temporal y aversión al riesgo.

Promoción de bienvenida hasta el 5 de agosto (no incluido): obtén €50 y un 1% de rentabilidad adicional durante los primeros 90 días al registrarte usando mi enlace personal (*) e invertir al menos €1000.

(*) Código ético: este artículo contiene enlace de afiliados. Eso significa que si te das de alta a través de estos enlaces recibo una comisión sin que cambien para ti las condiciones de inversión. Así me ayudas a seguir con el blog. Todo lo que escribo en este blog está basado en mi propia experiencia.

Consejos para invertir en Mintos

Mintos es (y, en mi opinión, debería ser) la plataforma con la que gran mayoría de los inversores empiezan en el crowdlending P2P. Dado el gran número de opciones de inversión que ofrece, casi siempre surgen las mismas pregunta al empezar: ¿es una inversión segura?, ¿es pasiva?, ¿uso las estrategias predefinidas?, ¿cuáles son los mejores originadores?, ¿cuánto es razonable invertir en cada uno y en total?, …

No existe una respuesta única a la mayoría de estas preguntas ya que hay riesgos que no se pueden cuantificar y están abiertos a la interpretación. Pero sí que puedo decir que es una inversión de alto riesgo en la que lo único que es seguro es que en algún momento sufriremos impagos que tendremos que descontar de la rentabilidad total. Tampoco es una inversión del todo pasiva ya que requiere un mantenimiento periódico. Y luego hay una serie de principios que seguimos muchos de los inversores más experimentados y que creo que son bastante recomendables:

- Usar estrategias propias en vez de las estrategias predefinidas de Mintos para tener mayor control sobre en qué invertimos y no llevarnos sorpresas desagradables

- Invertir de manera automatizada usando el auto-invertir para que la inversión sea más pasiva, pero tendrás que dedicar cierto tiempo de manera periódica a revisar la configuración del mismo

- Evaluar la solidez del grupo de originadores (si hay garantía de grupo) y no tanto del originador particular ni del prestamista final

- Concentrar la inversión en un grupo limitado de originadores más maduros en vez de invertir por igual en todos los originadores o centrarse en aquellos que paguen un tipo de interés más alto

- Controlar la exposición a divisas y países para evitar estar demasiado expuesto a crisis locales o eventos de naturaleza geopolítica

Mi estrategia de inversión en Mintos

Antes de entrar a analizar en detalle mi estrategia, veamos la pinta que tiene mi cartera de inversión en Mintos:

El tipo de interés medio de mi cartera en Mintos (a 24 de marzo de 2024) es del 11.00%, y la duración media es de 21 meses. El interés medio suele oscilar entre un 10 y un 12% debido a que los tipos de interés varían según las necesidades de financiación a corto plazo de los originadores, mientras que la duración media se ha ido a casi 24 meses al aumentar la duración máxima de algunos originadores para aprovechar los tipos de interés más elevados. La mayoría de préstamos realizan amortizaciones mensuales y recompran en caso de que acumulen más de 60 días de retraso, por lo que duración real es sensiblemente inferior. Únicamente invierto en préstamos denominados en euros y con obligación de recompra.

Como podéis ver en el gráfico de la derecha, la diversificación selectiva es clave en mi estrategia de inversión en Mintos: ningún originador supone más de un 11% del total de la cartera (ni de un 1% de mi patrimonio total), pero a la vez el grueso de la inversión está concentrada en 10-15 originadores. El racional detrás de esta configuración es minimizar el impacto que tendría el impago de un originador determinado. En caso de que impague uno de los de mayor peso y no se recupere nada del capital invertido, perdería menos de la rentabilidad de un año en Mintos (y menos si cuento el resto de plataformas).

Selección de originadores

Utilizo los ratings de Mintos, los que publica la página ExploreP2P, y la información financiera disponible en ambas para realizar mi propia evaluación y clasificar los grupos de originadores en cuatro niveles (e.g. evalúo de manera conjunta todos los originadores que forman parte del grupo Eleving). Los originadores de los primeros niveles deberían tener un menor riesgo de impago y, en caso de que suceda (hay riesgos regulatorios o geopolíticos que es difícil anticipar), una mayor recuperación del capital que los de los últimos niveles. Estos niveles marcan a su vez el capital máximo que invierto, la prioridad de inversión, el tipo de interés mínimo y la duración máxima de los préstamos para los originadores incluidos en ese nivel.

Hasta ahora venía utilizando únicamente los ratings de Mintos y de ExploreP2P, pero hay cosas que no me terminan de convencer de ambos, así que he añadido algunos ratios financieros a mi proceso de evaluación: el capital de la compañía (el tamaño creo que sí importa), el nivel de capitalización (capital / cartera de préstamos – los bonistas exigen por ejemplo a Eleving no bajar de un 15%) y el retorno sobre el capital (beneficio neto / capital – cómo de rentable es la compañía).

Peso: limito el peso de los originadores que considero de menor riesgo a un 11% del total que invierto en Mintos, y este peso va decreciendo conforme el riesgo aumenta: los del segundo y tercer nivel tienen asignado un peso máximo de 7% y 3% respectivamente, mientras que para los del último nivel éste es únicamente de un 1%. Como no todos los originadores tienen préstamos disponibles, el primer nivel suele suponer un 70% del total y el segundo un 30%. Pero ambos tienen un 5% adicional que se utiliza si hay disponibilidad de todos ellos. De esta forma, el peso del tercer nivel suele oscilar entre un 5% y un 10%, y el cuarto nivel apenas tiene uso.

En caso de que se quede capital sin invertir (‘cash-drag’), aumento el peso de los originadores del primer nivel al 12% y los voy diluyendo poco a poco con la reinversión de intereses en el resto de originadores (cuando vuelva a haber disponibilidad). Si es necesario, también bajo los tipos de interés de los originadores con deuda de corta duración ya que esa cartera rotará rápidamente y me permitirá capturar la subida de intereses cuando vuelva a suceder.

Prioridad de inversión: los auto-invertir se ejecutan por prioridad siguiendo el orden que hayamos establecido, por lo que el tercer nivel solo aumentará su peso cuando no haya disponibilidad suficiente de préstamos de los originadores incluidos en los primeros grupos. Y el cuarto nivel solo se ejecutará si con el tercero no se llega a invertir todo el capital disponible.

Tipo de interés: no invierto por debajo de un 9% de interés y exijo un tipo de interés mayor conforme va aumentando el riesgo. La mayoría de incidencias han estado concentradas en originadores de mayor riesgo (el detalle está más abajo), así que tienen que ofrecer una rentabilidad más alta para que compense invertir en ellos. El tipo de interés ha aumentado recientemente en muchos originadores, por lo que son más altos que los tipos de interés mínimos que tengo fijados.

Duración: invierto en préstamos con una duración máxima de 60 meses, y la reduzco conforme aumenta el riesgo. Esto lo hago por dos motivos: i) es raro que un originador con una buena salud financiera quiebre de repente. Lo normal es que empeore poco a poco si le va mal (permitiéndonos reducir la exposición), mientras que un originador arriesgado puede quebrar al menor contratiempo. Y ii) los últimos niveles aumentan de peso cuando no hay disponibilidad suficiente en los primeros, la menor duración permite que el capital rote rápidamente si vuelve a haber disponibilidad de los primeros. Invierto en préstamos con una duración superior a 1 mes para minimizar la merma de rentabilidad por el periodo de gracia y los pagos pendientes.

Aunque a veces veamos que no hay disponibilidad de un grupo de originadores a la hora de configurar el auto-invertir, eso no implica que en realidad no haya disponibilidad. Lo que sucede es que los préstamos se agotan al poco de publicarlos y tenemos que configurar el auto-invertir a ciegas pensando en cómo son los préstamos que publica ese originador. Yo suelo esperar una o dos semanas antes de volver a modificar la configuración bajando el tipo de interés exigido o aumentado la duración máxima de los préstamos.

Configuración del auto-invertir

Configuro un auto-invertir para cada grupo de originadores incluido en los tres primeros niveles de mi estrategia (e.g. un auto-invertir para Delfin Group, que está formado por AS DelfinGroup y SIA ViziaFinance) ya que así me es más fácil realizar el seguimiento y los ajustes en la estrategia. Para el último nivel uso únicamente un auto-invertir con la opción de diversificación personalizada activada. El tamaño de este auto-invertir es de un 5% del total de la cartera y cada grupo de originadores tiene asignado más o menos un 20% del total dentro de esta opción (algunos están en varios países, así que lo reparto entre ellos). El auto-invertir no es inmediato, por lo general tarda unos minutos en ejecutarse.

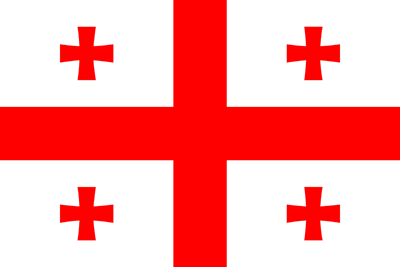

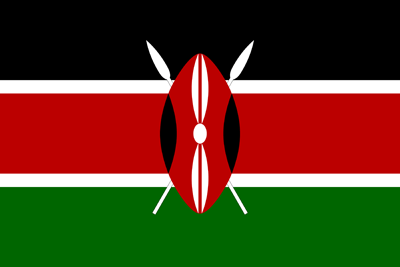

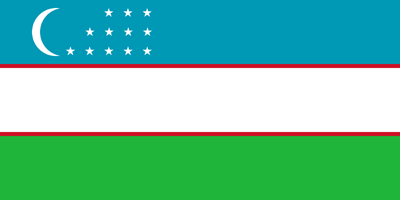

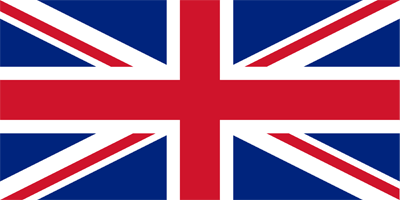

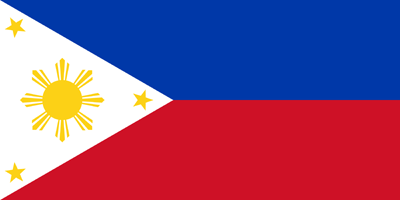

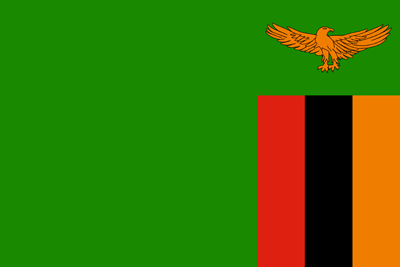

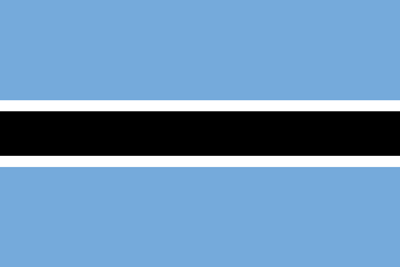

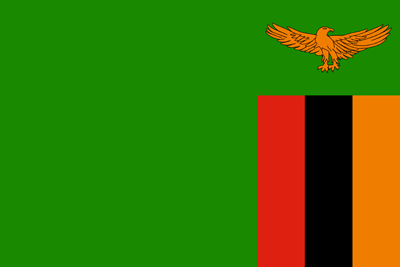

Si el originador está activo en varios países también activo la opción de diversificación personalizada para limitar la exposición a un país concreto y mejorar la diversificación. Siempre lo configuro de forma que el total sea al menos un 150% del capital a invertir en ese originador, ya que de otra forma me arriesgaría a tener cash-drag. No trato de ser preciso, simplemente de limitar la exposición máxima (e.g. en Eleving le asigno un 30% a todos los originadores indistintamente). Y si solo algunos países tienen garantía de grupo, algunos son más sólidos que otros, o estoy sobre-expuesto o no tengo apenas exposición a algún país en la cartera global, asigno un peso superior a algunos originadores del grupo (e.g. un 70% a Mikro Kapital Uzbekistán mientras que a Rumanía y Moldavia solo un 40%; un 100% a Iute Albania y limito Macedonia y Moldavia a un 25%).

Por norma general invierto entre 50€ (el mínimo permitido) y 100€ en cada préstamo ya que suele haber disponibilidad suficiente de préstamos para completar el auto-invertir y así mejoro la rotación de la cartera. Pero en caso de configurar un auto-invertir para un nuevo originador, tener que invertir un capital alto de golpe o para invertir en originadores en los que suele haber disponibilidad limitada, aumento la inversión máxima por préstamo hasta 200€. Al estar cada note formada por varios préstamos, aunque invirtamos en una sola ya estamos diversificando en unos cuántos préstamos de ese originador.

Este sistema funciona bien en carteras de varios miles de euros, pero no funciona bien en carteras pequeñas ya que Mintos utiliza la cifra absoluta asignada a cada auto-invertir como límite y solo invertirá cuando haya al menos 50€ disponibles en un auto-invertir. Por ejemplo, para una cartera de 500€ cada préstamo supone un 10% de la misma, por lo que no es posible asignar un peso inferior al 10% a ningún originador. Por eso nos dará error si ponemos un límite inferior a 50€. Y si ponemos 70€ de límite es probable que nos invierta 50€ en un préstamo y no vuelva a invertir hasta que se hayan producido rembolsos suficientes para poder invertir otros 50€ (es decir, que solo queden 20€ invertidos en ese primer préstamo), por lo que de partida es recomendable definir los pesos en saltos de 50€ (50€, 100€, 150€).

Para carteras pequeñas puede, por tanto, ser más interesante centrarse únicamente en los originadores de los primeros niveles y aumentar el peso asignado a cada uno de ellos (el límite relevante además es cuánto pesa cada uno sobre nuestro patrimonio – en mi caso menos de un 1%). Por ejemplo, para una cartera de 500€ me centraría como mucho en 5 originadores. Y en vez de asignar límtes exactos a los auto-invertir (le corresponderían 100€ a cada uno), dejaría un margen adicional para poder reinvertir el capital que vamos recibiendo mensualmente. En este ejemplo fijaría el límite del auto-invertir en 130€, de forma que solo nos invertirá 100€ al principio (aquí es cuando usamos los saltos de 50€) ya que no podría invertir en un tercer préstamo de 50€, pero reinvertirá otros 50€ una vez nos hayan reembolsado 20€ de los primeros préstamos.

Configuración actualizada a 24 de marzo de 2024:

He montado una hoja de cálculo en Google Sheets para facilitar la configuración de los auto-invertir siguiendo estos principios. Esta herramienta permite replicar mi configuración o elaborar una configuración propia. Si ves que algo no funciona como debería o echas en falta alguna funcionalidad déjame un comentario para que lo añada a la lista de deseos.

| Originador | Rating | País | Buyback | Peso en cartera | Interés mínimo | Duración máxima |

|---|---|---|---|---|---|---|

|

|

11%2 | 9% | 60m | ||

|

… |    |

11% | 10% | 24m | |

|

… |           |

11% | 9% | 60m | |

|

|

11% | 9% | 60m | ||

|

|

11% | 10% | 24m | ||

|

… |   |

11% | 9% | 12m | |

|

|

11% | 10% | 60m | ||

|

… |    |

7% | 9% | 36m | |

|

|

7% | 9% | 12m | ||

|

|

7% | 12% | 24m | ||

|

|

7%1 | 10% | 24m | ||

|

|

7% | 10% | 24m | ||

|

|

– | 11% | 18m | ||

|

|

3% | 10% | 24m | ||

|

|

3%1 | 10% | 18m | ||

|

|

3% | 11% | 12m | ||

|

|

3% | 11% | 12m | ||

|

|

–2,3 | 14% | 12m | ||

| Resto (Mintos 5.5+, Ex. P2P 45+) |

5% | 12% | 6m |

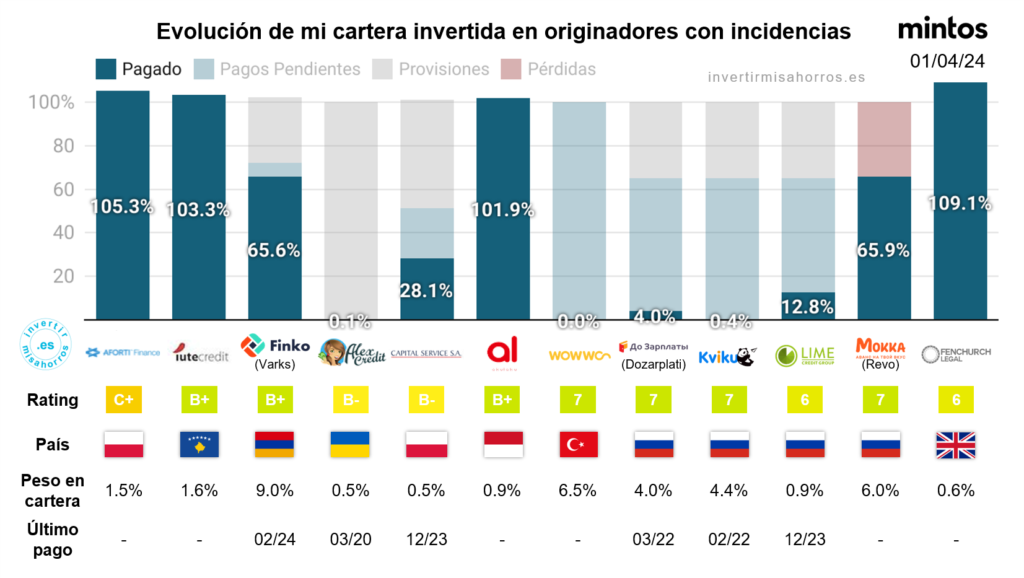

Evolución de mi cartera en los originadores con incidencias

Como comenté en la entrada sobre los riesgos de invertir en crowdlending, la obligación de recompra vale tanto como la empresa que la ofrece, por lo que no es infalible y ya ha habido unos cuantos originadores que no han sido capaces de cumplirla en el plazo acordado. Y no hay que olvidar que estamos ante una inversión de alto riesgo, por lo que es seguro que en algún momento vamos a sufrir retrasos o impagos.

He reconstruido la situación de mi cartera en los originadores con incidencias, pero esto ya no es necesario ya que Mintos ha añadido una página con esta infromación para cada inversor. Además, en las estadísticas de Mintos es posible filtrar los originadores suspendidos y publican mensualmente actualizaciones sobre la situación de los mismos en actualizaciones de los originadores suspendidos y en impago.

En total, ya ha habido incidencias con 30 originadores en Mintos. De ahí que insista en que es una inversión de alto riesgo. En mi caso, estaba invertido en 17 de ellos en el momento de la suspensión (5 de manera testimonial) y ya he recuperado la totalidad del capital en 8 de ellos y más de la mitad en otros 3. Estos datos muestran que es mejor evitar los originadores demasiado arriesgados y que, aunque los origiandores más solidos no son infalibles, sí que es más probable recuperar el capital en estos casos. También muestran que lleva tiempo recuperarlo: los acuerdos de pagos pueden durar más de un año (e.g. Akulaku) y la vía legal varios años (e.g. Aforti).

Es importante recordar que Mintos es un marketplace por el que han pasado más de 100 originadores mientras que muchas plataformas son mono-originador. Por tanto, es de esperar que el número de incidencias sea muy superior en Mintos, especialmente entre los originadores de mayor riesgo. Al diversificar en varios originadores es más probable que tengamos algún impago, pero a cambio el impacto será mucho menor que si invertimos en un único originador. En ese caso puede que no tengamos ningún problema durante mucho tiempo, pero si sucede impactará al 100% de la cartera, por lo que en realidad puede que estemos asumiendo un riesgo mayor.

Detalle originadores con incidencias actualizado a 1 de abril de 2024:

En mi caso, todas las incidencias sumadas ascienden a un 37.0% de la cartera invertida en Mintos en el momento de la suspensión. Esto es a lo largo de más de 7 años, no todo el capital ha estado en riesgo al mismo tiempo. De hecho ya he recuperado un 42.4%, y el importe en riesgo representa a día de hoy un 19.5% del total. Los principales impagos vienen de los originadores rusos: Kviku (4.4%) está jugando sucio y la única opción es ir por la vía legal, Dozarplati (3.8%) sigue con papeleos y no ha empezado a pagar y Lime (0.8%) va pagando pequeñas cantidades de manera periódica; Wowwo (6.5%) se niega a pagar y el caso avanza por la vía legal; y Varks – Finko Armenia (3.1%), va realizando pequeños pagos periódicos dentro del proceso de liquidación tras la pérdida de la licencia de actividad.

| Originador | Rating | País | Fecha de suspensión | Capital inicial | Capital recuperado | Capital perdido | Capital actual | Último pago |

|---|---|---|---|---|---|---|---|---|

|

|

08/04/24 | – | – | – | – | – | |

|

|

10/11/23 | – | – | – | – | – | |

|

|

29/08/22 | 0.6% | 109.1% | – | – | Dic-22 | |

|

|

29/07/22 | 0.2% | 100.5% | – | – | Abr-23 | |

|

|

24/02/22 | 6.0% | 65.9% | 34.1% | – | Mar-23 | |

|

|

24/02/22 | 4.4% | 0.4% | – | 4.4% | Feb-22 | |

|

|

24/02/22 | 4.0% | 3.9% | – | 3.8% | Mar-22 | |

|

|

24/02/22 | 0.9% | 12.8% | – | 0.8% | Dic-23 | |

|

|

24/02/22 | – | – | – | – | – | |

|

|

24/02/22 | – | – | – | – | – | |

|

|

24/02/22 | – | – | – | – | – | |

|

|

17/12/21 | 6.7% | – | – | 6.7% | – | |

|

|

21/04/21 | – | – | – | – | – | |

|

|

21/08/20 | – | – | – | – | – | |

|

|

02/07/20 | – | – | – | – | – | |

|

|

18/06/20 | – | – | – | – | – | |

|

|

06/06/20 | – | – | – | – | – | |

|

|

30/04/20 | – | – | – | – | – | |

|

|

30/04/20 | < 0.1% | 74.9% | – | < 0.1% | Feb-21 | |

|

|

16/04/20 | 0.9% | 101.9% | – | – | Jun-21 | |

|

|

06/04/20 | 0.5% | 28.1% | – | 0.4% | Dic-23 | |

|

|

28/03/20 | 0.5% | 0.1% | – | 0.5% | Mar-20 | |

|

|

25/03/20 | 9.0% | 65.6% | – | 3.1% | Feb-24 | |

|

|

17/03/20 | < 0.1% | 101.6% | – | – | Abr-20 | |

|

|

06/03/20 | – | – | – | – | – | |

|

|

06/12/19 | 1.6% | 103.3% | – | – | Jun-20 | |

|

|

06/12/19 | < 0.1% | 103.4% | – | – | Mar-20 | |

|

|

06/11/19 | 0.3% | 101.6% | – | – | Ene-20 | |

|

|

23/10/19 | – | – | – | – | – | |

|

|

07/08/19 | 1.5% | 105.3% | – | – | Jul-21 | |

|

– |  |

26/06/17 | – | – | – | – | – |

| Total | 37.0% | 42.5% | 2.0% | 19.5% |

Nota: Finko Rusia se refiere a Metrokredit, Finko Armenia a Varks y Finko Ucrania a Dinero y UkrPozyka

Actualizaciones estrategia:

24/03/24: Excluyo a GoCredit de mis auto-invest al no estar todavía disponibles las cuentas de 2022. Subo a Dinerito al segundo grupo al reducirse mi exposición a Mexico tras la exclusión de GoCredit. Subo a Esto al primer grupo anticipando el cumplimiento de todos los criterios una vez publiquen las cuentas anuales de 2023. Incorporo a Pinjam Yuk al tercer grupo: sus cuentas a priori son muy buenas ya que tienen un beneficio relevante y no cuentan con financiación externa. Pero esto es a priori ya que las cuentas que han proporcionado no están auditadas.

18/02/24: Devuelvo a IDF Eurasia al segundo grupo con un peso del 7%. Han hecho públicas las cuentas auditadas tras separar el negocio de Kazajistán [Solva] del de Rusia y todo parece estar en orden. La compañía tiene cierta dependencia de la evolución de los tipos de cambio, eso sí. Operan en tengues kazajos y la mitad de su deuda está denominada en Euros y Dólares americanos, lo cual es un riesgo relevante. Pero no tengo apenas exposición a Kazajistán, así que puedo asumirlo.

08/01/24: Añado a BB Finance al tercer grupo con un peso del 3%. Por números podrían llegar incluso a formar parte del segundo grupo, pero son todavía algo pequeños y parece por sus cuentas que se independizaron de la matriz el año pasado (que estuvo en el pasado en Mintos), así que mejor esperar a que crezcan un poco y se estabilice su situación antes de darles un rol más importante en la cartera. También ha ajustado ligeramente a la baja algunos tipos de interés ante el descenso generalizado de los mismos.

19/11/23: Bajo a Everest Finanse (Bocian) del primer al tercer grupo tras la actualización de ratings de Mintos, reduciendo su peso a un 3%. Aunque los resultados financieros siguen siendo positivos, los beneficios llevan varios años en una senda descendiente y ya son casi inexistentes. Además, el regulador polaco va a limitar la capacidad de financiación de las entidades de préstamos al consumo restringiéndoles el acceso a varias fuentes de financiación, incluyendo bonos y las plataformas de financiación participativa. Como la reducción en peso es importante, he puesto a la venta en el mercado secundario los préstamos con una duración mayor a 12 meses para que sea más rápida. Se van vendiendo bien sin descuento.

19/11/23: Bajo también a IDF Eurasia al tercer grupo. La reducción en cuanto a peso es mínima (del 4% al 3%), pero cambia significativamente la prioridad: en el segundo grupo estaría siempre invirtiendo, mientras que en el tercero dependerá de si hay disponibilidad de préstamos de los originadores de los grupos anteriores. El motivo es que desconozco la situación financiera real de este grupo ya que buena parte de sus operaciones están en Rusia. Y si a Mintos, que tiene más información, no le gusta (le dan un rating de 5.2-5.6 en fortaleza de recompra), a mí tampoco.

19/11/23: Subo a Credifiel del segundo al primer grupo, aumentando su peso hasta un 11%. Llevan operando desde 2005, los resultados de los últimos años han sido buenos, y los originadores mexicanos utilizan un sistema de pagos que debería ser mucho más seguro en caso de impago ya que tendríamos acceso directo a los pagos de los préstamos. Además, al haber menos originadores mexicanos disponibles para invertir ya no tengo un problema de sobreexposición al aumentar el peso. También aumento el de los originadores del primer y segundo grupo al 11% y 7% para evitar el cash-drag.

20/06/23: Reactivo la inversión en IDF Eurasia e ID Finance España tras ponerse al día con los pagos reestructurados. ID Finance además ha captado €30M en una ronda de inversión [La Vanguardia]. Ambos vuelven al segundo grupo con un peso del 4%. Sigo sin reactivar la inversión en Creditstar ya que siguen con problemas de liquidez, incluyendo el impago de un bono.

28/01/23: Retiro los originadores rusos (Revo Technology, Kviku, Dozarplati y Lime) tras las sanciones, los que no han completado la transición a notes (Credissimo, Creamfinance y Dineo Crédito) y pauso la inversión en los que han tenido que reestructurar los pagos pendientes (IDF Eurasia, ID Finance y Creditstar). Además, tras el empeoramiento de ratings caerán al tercer nivel con un peso del 3% si los reactivo en un futuro. Por el otro lado, añado dos nuevos originadores mexicanos al segundo nivel (Credifiel y Financiera contigo), subo a Sun Finance hasta el primer nivel y a GoCredit al segundo. Alivio Capital y Watu Credit Uganda bajan del tercer al cuarto nivel mientras que LF Tech y Dinerito siguen el camino inverso.

Nota: las rentabilidades pasadas no garantizan rentabilidades futuras. El contenido publicado en esta web incluye opiniones y experiencias del autor, en ningún caso constituye un asesoramiento financiero. El usuario asume su responsabilidad a la hora de invertir y es consciente de que la inversión puede acarrear pérdidas, incluyendo la pérdida total del capital invertido.

En mi caso, Asier, esto del crowlending ha sido una experiencia bastante negativa y ya llevo prácticamente un año retirando fondos.

En Mintos tengo un 15% de la inversión inicial en recuperación y un 10% en pagos pendientes y he tenido un ROI de un 3,2% (si recuperara todo, que va a ser que no, asumo que el retorno va a ser negativo)

Mientras que en Estateguru a día de hoy tengo 7 de 16 préstamos en default y 2 repagados. El retorno si que es bastante más atractivo que en el caso de Mintos.

Por cierto, las estrategias eran bien diversificadas en ambos casos siguiendo las recomendaciones de esto y otros blogs y mi propia experiencia tras llevar un tiempo usando las plataformas.

Gracias por compartir tu experiencia, Enrique.

Se trata de una inversión de alto riesgo y es verdad que desde el Covid ha habido bastantes incidencias en Mintos, pero yo no daría por perdido el capital que está en recuperación. Los procesos judiciales suelen tardar un mínimo de 2 años, y probablemente más en el caso de Rusia con las sanciones. Hay que tener paciencia.

Me sorprende ese ROI tan bajo incluso recuperando todo, ¿has tenido ya pérdidas definitivas en algunos originadores?

En mi opinión lo que hemos vivido estos dos últimos años no debería ser lo habitual. Puede que al ser una inversión de alto riesgo las incidencias se concentren en un periodo corto de tiempo, pero luego debería haber varios años sin problemas que mitiguen ese impacto.

Y en Estateguru me sorprenden esos números, ¿son préstamos de Alemania y Finlandia? ¿O de los países bálticos? Lo de Alemania ha sido un desastre, ahí no hay discusión. Y no es algo excepcional. Yo he vivido experiencias similares en otras plataformas en proceso de expansión: suelen asumir riesgos adicionales para ello, por lo que es recomendable limitar la exposición o directamente no invertir en esos nuevos países o tipos de préstamos.

Pero aquí tampoco está perdido el capital. Hasta ahora han sido capaces de recuperar la mayoría de préstamos con la venta del colateral. También tardará al menos 1 año, y probablemente los procesos sean más largos en Alemania.

Un saludo,

Asier

Hola, Asier! Genial artículo 🙂 Yo usaba Mintos, aunque asusté en 2020 y cerré la cuenta. Tenía bastante controlado el tema del auto-invertir, de forma parecida a la tuya.

Me he leído el artículo y quería comentar de nuevo, aunque he entrado y no me aparecen la mayoría de filtros en la parte de autoinvertir. ¿Las imágenes del artículo están actualizadas?

Te dejo enlace a una captura para que veas cómo me aparece a mí. Tranqui, no es enlace SPAM tipo SEO, jaja:

https://ibb.co/Gv1c3TZ

Mil gracias!

Hola, Marcos:

Lo primero de todo perdona la tardanza en responder, no sé por qué no me saltó la alerta del comentario. Un tema que tengo que revisar.

No sé si entiendo bien tu pregunta. Los filtros que yo uso de capital, capitalización y ROE no están en los auto-invertir de Mintos, hay que hacerlos manualmente usando los estados financieros de las compañías. Para esto hay varias opciones: la sección de detalles de los originadores en Mintos (en algunos casos el reporte está en el idioma local), la página de ExploreP2P o mi hoja de Google Docs en la que combino ambas fuentes (uso Mintos si es posible, pero si no entiendo el idioma entonces me fío de ExploreP2P): https://docs.google.com/spreadsheets/u/1/d/1ri4tnN0e-PNpWQ3ZgV1ZH_hzEuacky6U0pmi3PJF9co/edit#gid=667448004

Luego ya una vez has decidido que originadores cumplen los criterios seleccionas en los auto-invest los originadores en los que quieres invertir. Y cada trimestre más o menos le hago una revisión por si ha habido cambios.

Un saludo,

Asier