Mi cartera: actualización septiembre 2025

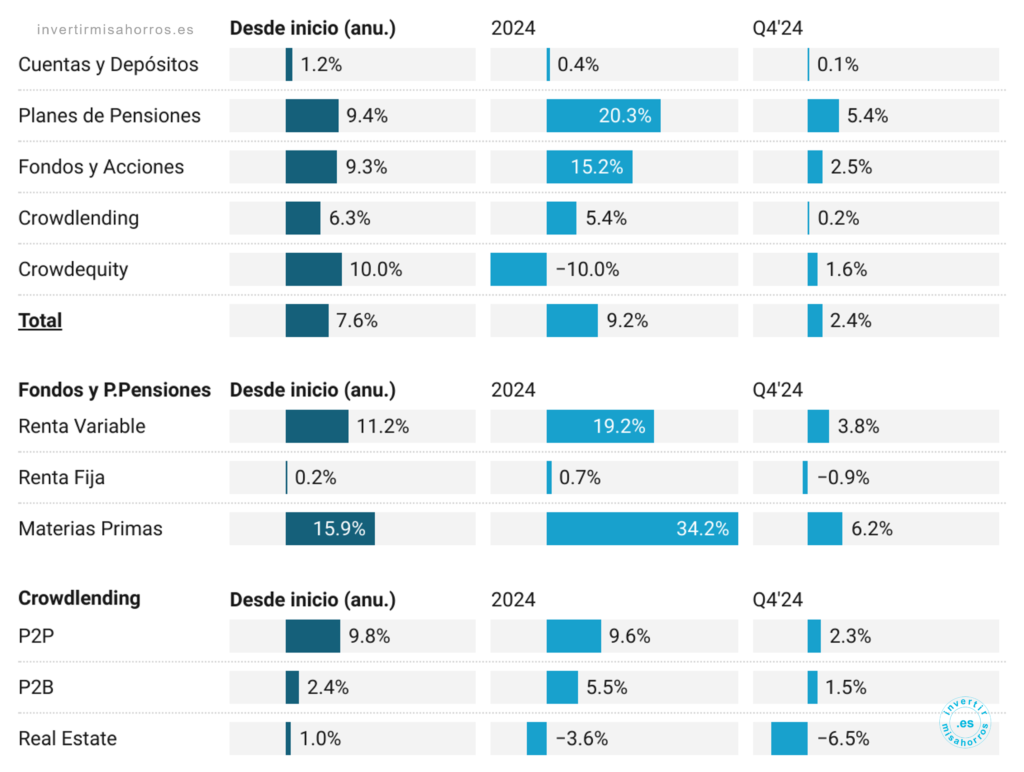

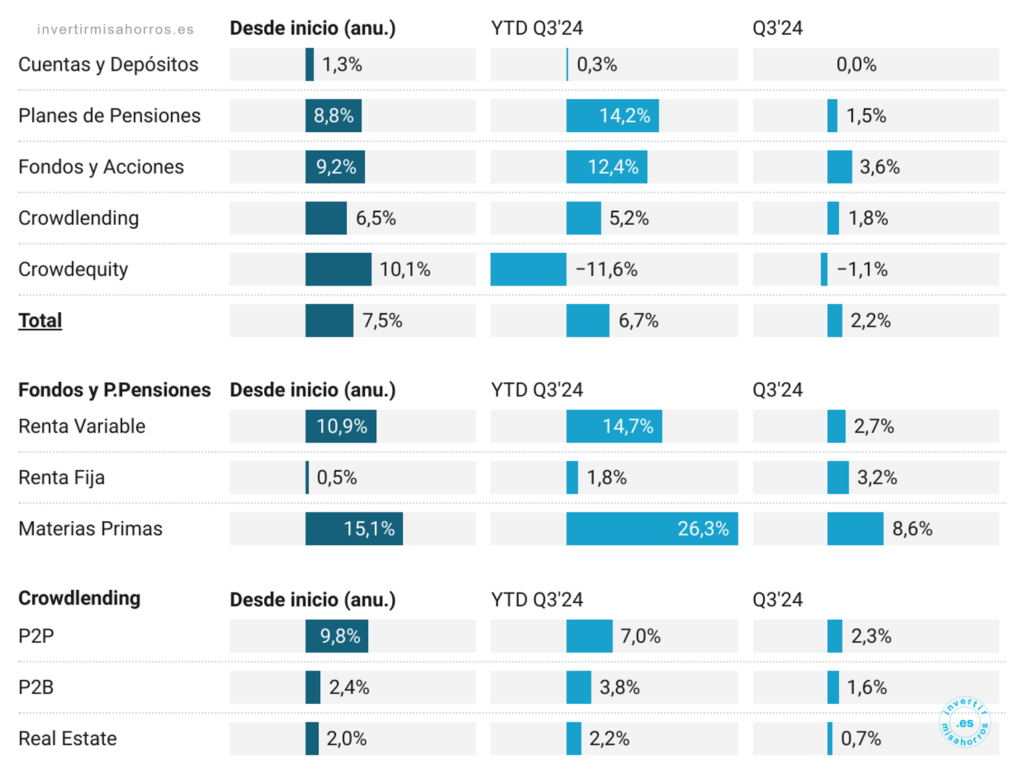

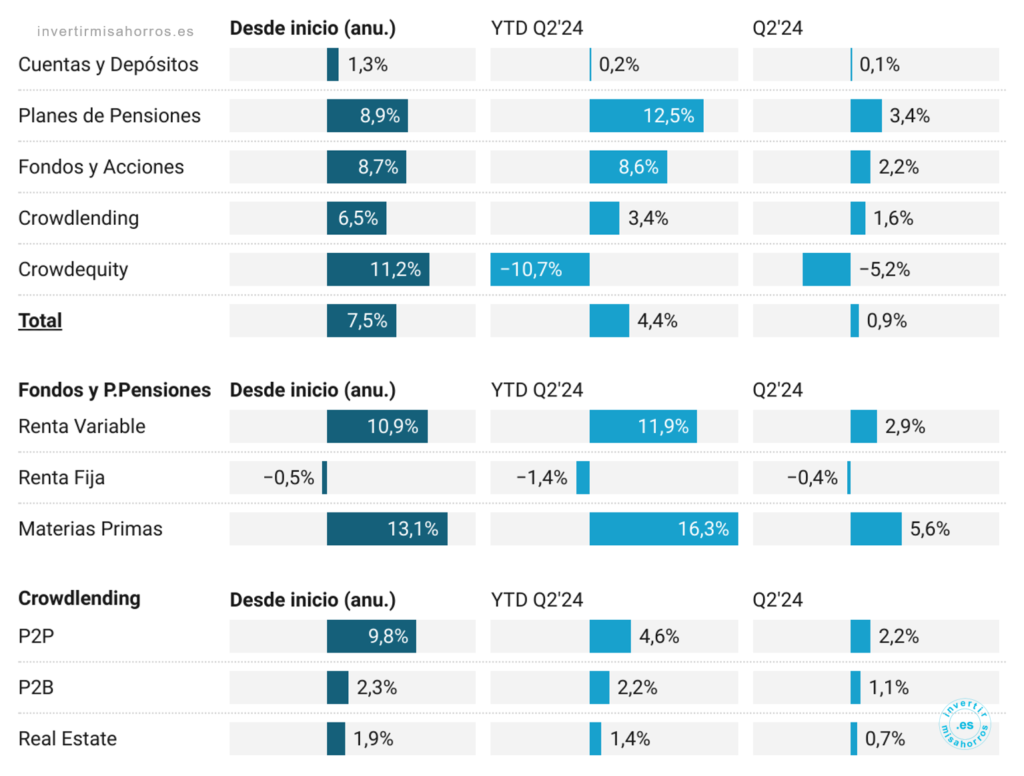

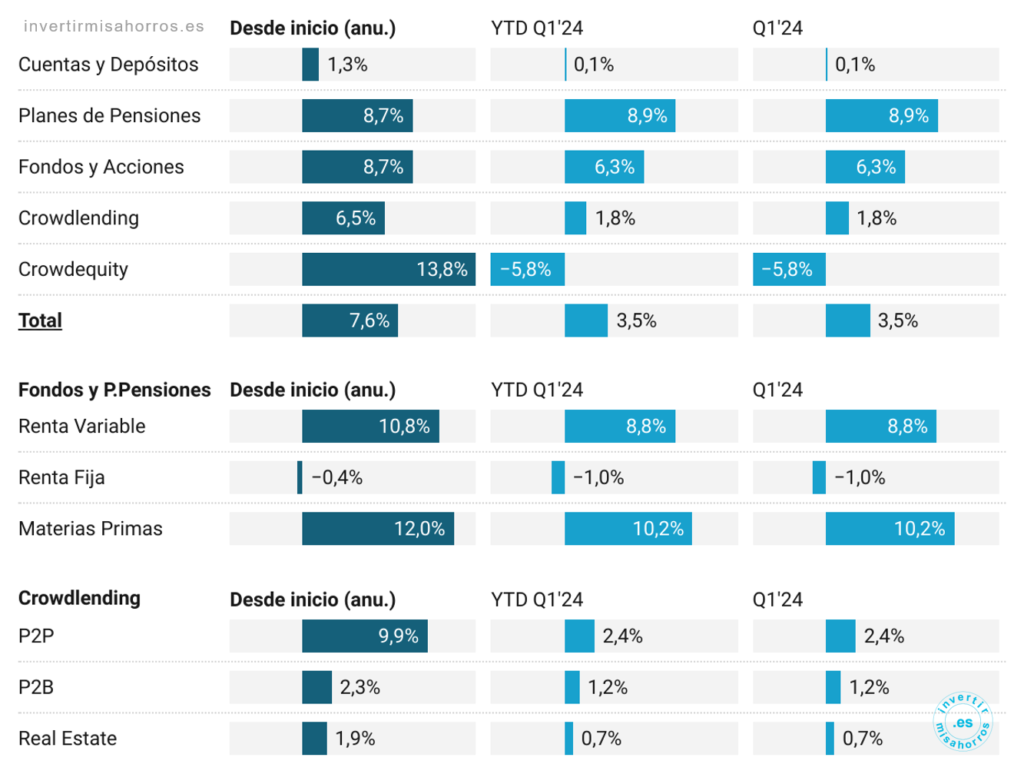

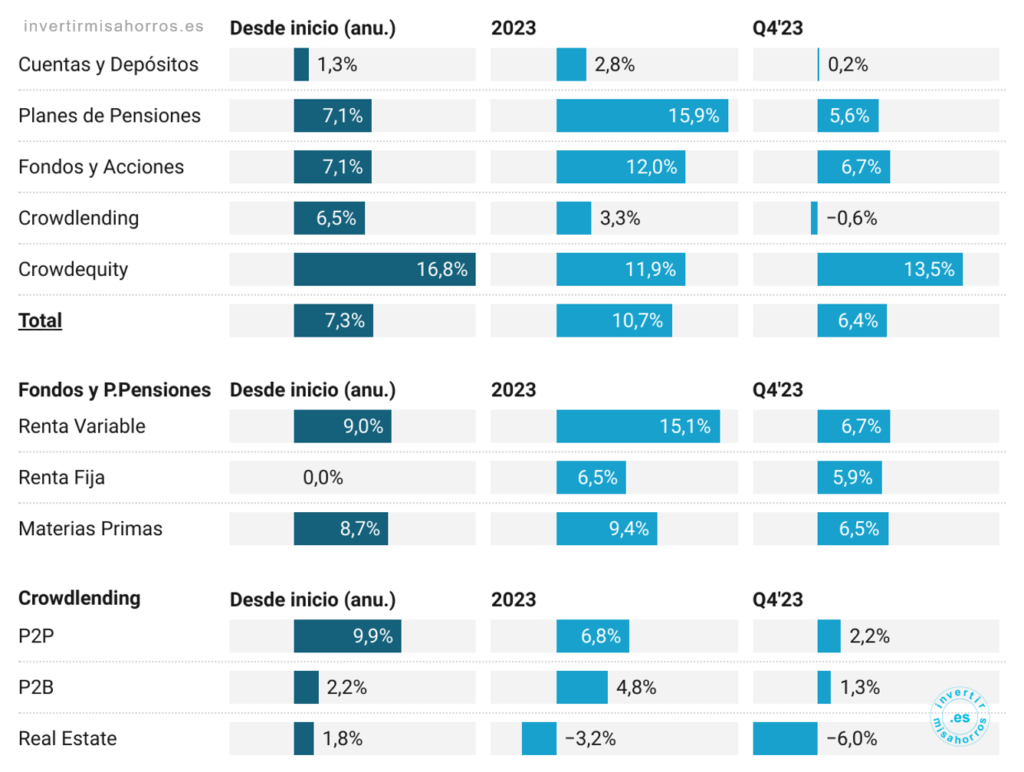

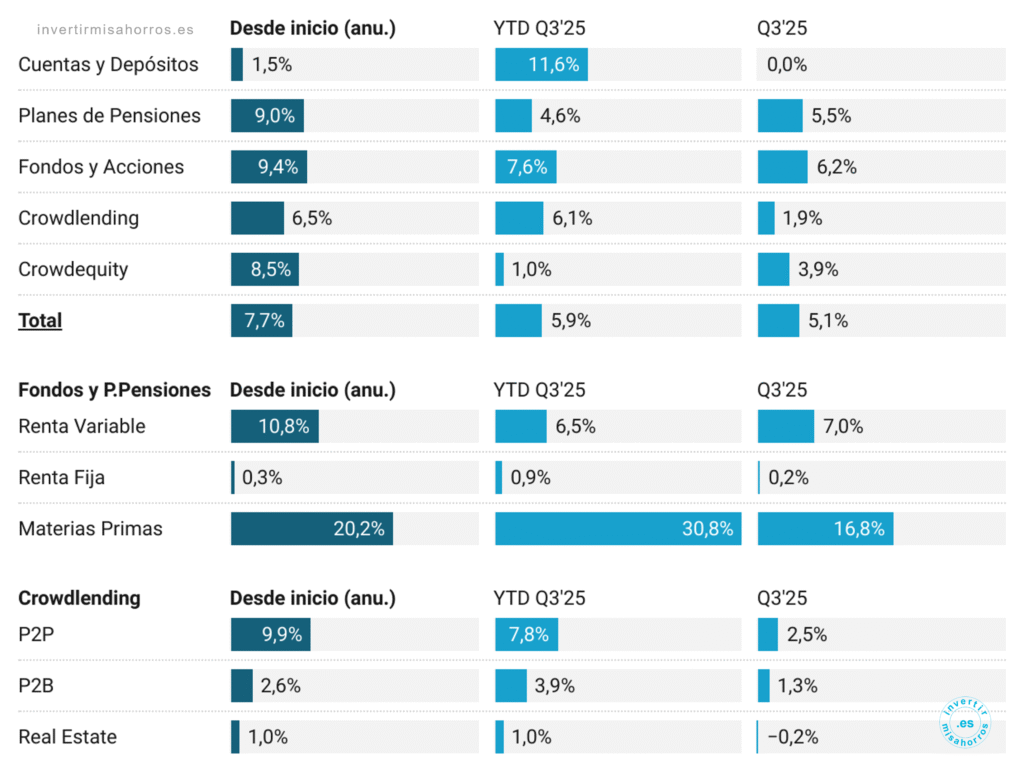

La rentabilidad este trimestre ha sido del 5,1%. El oro ha vuelto a liderar las subidas con un incremento del 16,8% y ya acumula un 30,8% en el año. Debido a esta fuerte revalorización, he realizado una venta parcial para restituir su peso esperado. En renta variable, los fondos han cerrado el trimestre con ganancias del 7,0%, impulsados por los emergentes; la renta fija, por su parte, se mantiene plana (+0,2%). El crowdlending sigue en la línea esperada mientras que el crowdequity sigue sufriendo.

El movimiento más destacado este trimestre ha sido la apertura de una línea de crédito pignorada con MyInvestor al 3,3% TAE para ganar flexibilidad y eliminar el coste de oportunidad del fondo de emergencias, que ha sido sustituido por el capital disponible en dicha línea. También he completado la retirada de Robocash y PeerBerry.

Leer más