Mi cartera: actualización septiembre 2022

Se acabó el verano, llegó el frío, y con él el primer resfriado de la temporada y la actualización de septiembre. Lo bueno de publicarla ya en la segunda quincena de octubre es que puedo aprovechar para ser el primero en recordaros que se cambia la hora la noche del sábado 29 al domingo 30 de octubre: a las 3 vuelven a ser las 2, por lo que el día tendrá una hora más (para dormir, salir de fiesta, trabajar, analizar la geopolítica moldava o la última criptomoneda de moda, lo que sea que hagáis un domingo a esa hora).

El trimestre ha estado marcado en gran parte por las vacaciones en mi caso. Había ganas de conocer lugares nuevos después de un par de años sin salir de España. Aunque tampoco me he ido muy lejos, he estado en el sur de Italia: el caos de Nápoles, los restos de Pompeya, el postureo de la costa Amalfitana, y la gran sorpresa de la todavía no tan turística Puglia.

Y en cuanto a las inversiones: pocas variaciones en el trimestre, aunque con grandes variaciones mensuales con julio con una rentabilidad muy positiva y agosto y septiembre borrando la recuperación por completo. Pero como hago un seguimiento trimestral no lo veréis más allá de este comentario.

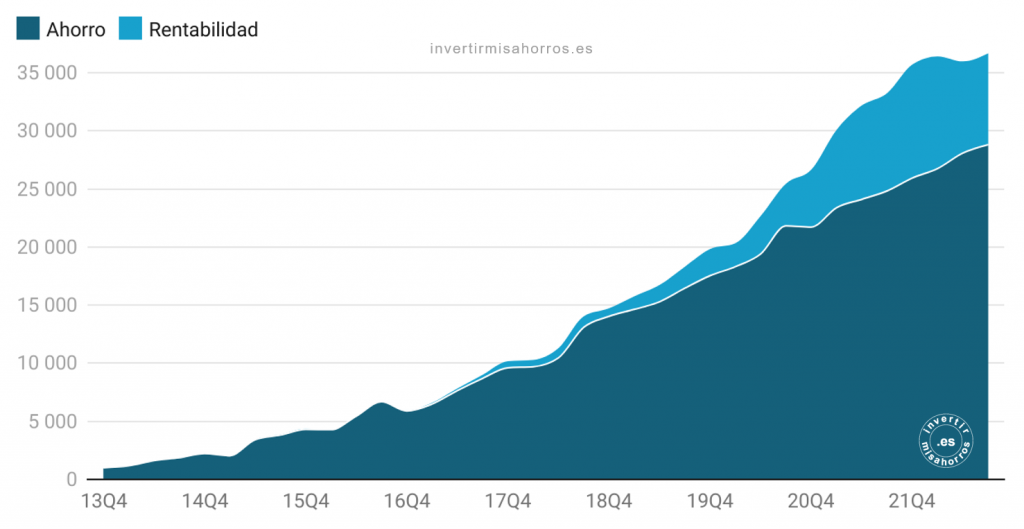

Evolución patrimonio neto

Este trimestre mi patrimonio neto ha vuelto a aumentar, aunque a menor ritmo que en trimestres anteriores por el aumento del gasto con las vacaciones y la nula rentabilidad de la cartera durante el trimestre, y ya ha superado el valor alcanzado a cierre del primer trimestre de este año. La falta de rentabilidad sigue diluyendo el peso del capital obtenido mediante la rentabilidad de mis inversiones hasta el 21.4% (desde el máximo de 27.4% a cierre de 2021).

Rentabilidad de la cartera

La rentabilidad de este trimestre ha sido de un -0.1%, lo que hace que la rentabilidad en lo que va de 2022 siga siendo de un -5.2%. Este trimestre, de nuevo, todos los tipos de fondos han acabado en negativo y lo único que ha aportado rentabilidad han sido las inversiones alternativas: crowdlending y crowdequity.

Fondos: sigue la sangría en los fondos de renta fija a raíz de las alzas de los tipos de interés y a la expectativa de que sigan subiendo durante 2022 y 2023 para combatir la inflación. Pero esto también hace que aumente la rentabilidad futura esperada de este tipo de fondos. La renta variable ha tenido un mejor comportamiento por la depreciación del euro frente al dólar, lo que hace que la rentabilidad de los fondos denominados en esta divisa hayan tenido un rendimiento positivo.

Crowdlending: continúo con el proceso de limpieza de la cartera de Housers mediante la realización de provisiones para cubrir las más que posibles pérdidas de los préstamos impagados. De ahí que el Real Estate esté lastrando la rentabilidad este año. En cuanto al capital invertido en Rusia a través de plataformas P2P: Revo (Mintos) ha obtenido la aprobación del banco central ruso y ha empezado a devolver el capital invertido, Aventus (PeerBerry) continúa pagando a buen ritmo y Twino ha comenzado a realizar pagos mensuales.

Crowdequity: se ha aprobado la venta de Finanbest (roboadvisor) a MyInvestor [Nota de prensa] aunque con una pérdida relevante para los accionistas. En el contexto de mercado actual es normal que las compañías que están lejos de ser rentables vean ajustadas a la baja su valoración, y aunque no tengo muchas de este tipo en cartera, sí que tengo otra en proceso de liquidación y un par en las que espero una reducción relevante en la valoración. Pero también tengo unas cuantas inversiones en sectores que se están viendo beneficiados por el contexto actual como son las del sector energético. Veremos si son capaces de tirar del carro.

Composición de la cartera

Ya casi he cumplido mi plan de inversión para 2022. La principal diferencia a cierre de año será el peso del plan de pensiones: su peso será inferior al esperado debido a la rentabilidad y tener limitadas las aportaciones. Pero puedo cubrir sin problema esa diferencia aumentando el peso de los fondos de inversión equivalentes.

Movimientos destacados del trimestre

Fondos: he completado la rotación de la cartera hacia fondos con menor coste al haber traspaso el fondo de renta variable europea al de Blackrock (iShares), y han fusionado las distintas clases del ETC de oro en el que invertía. Todo sigue igual, pero cambia el ticker a JE00B588CD74.

Crowdlending: sigo en proceso de abandonar Linked Finance, MyTripleA y Lendermarket, y ejercitando mi paciencia con Housers. Finalmente también he tomado la decisión de abandonar Moncera debido a la falta de préstamos que encajen con mis criterios y he empezado a reducir el capital invertido en Twino ya que el originador tenía mucha exposición a Rusia y prefiero reducir mi inversión hasta que haya más claridad en cómo les impacta la situación actual. Ya tengo más exposición a Rusia de la que me gustaría, mejor verlo desde la barrera. Durante el trimestre he realizado aportaciones a Mintos, Circulantis, Crowdestate y Estateguru.

Crowdequity: se ha notado el parón veraniego y mis únicas operaciones han sido la reinversión en QED Naval (obtención de energía mareomotriz) y en Penfold (plan de pensiones automatizado en UK). Durante septiembre sí que se han vuelto a publicar más oportunidades que me han parecido interesantes, pero estas las desvelaré en el cuarto trimestre una vez se hayan completado las rondas.

Detalle de la cartera

Plan de Pensiones y Fondos de inversión

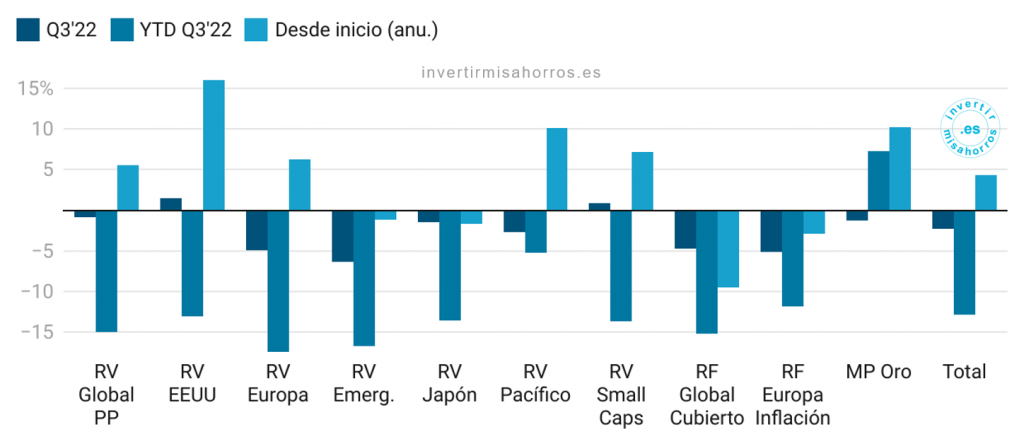

La rentabilidad de mi cartera de fondos este trimestre (incluyendo el plan de pensiones) ha sido de un -2.3%, con únicamente los fondos de RV EEUU y Small Caps en positivo debido a la apreciación del Dólar frente al Euro. La rentabilidad negativa de 2022 ya es de un -12.8%, y la rentabilidad anualizada desde que comencé a gestionar mi propia cartera (abril de 2020) de un 4.3%, por debajo del 7% esperado a largo plazo.

Rentabilidad de la cartera de fondos

Renta variable: trimestre nuevamente negativo, con la mayoría de fondos rondando el -15% en el año.

Renta fija: continúa la sangría debido a las nuevas subidads de tipos de interés por los bancos centrales y la expectativa de que sigan subiendo a lo largo de 2022 y 2023. Pero por otra parte, la rentabilidad de estos fondos debería ser más alta los próximos años debido al aumento de los tipos de interés. Por ejemplo, el YTM (rendimiento) del fondo de RF Global Cubierto ya está en el 4.13% (vs 2.19% para el cupón ponderado), así que asumiendo ese diferencial de 200bps en la rentabilidad futura, tardaremos 8-9 años en estar en el mismo lugar que si hubiésemos obtenido una rentabilidad menor pero constante durante ese periodo (en vez de el -15% que llevamos con el consiguiente aumento de la rentabilidad futura). Es contraintuitivo, pero la renta fija es ahora bastante más atractiva que hace unos meses.

Materias primas: el oro ha acabado de nuevo el trimestre ligeramente en negativo. Parece que el mercado sigue esperando que las subidas de tipos frenen la inflación (la gran incógnita es con qué consecuencias).

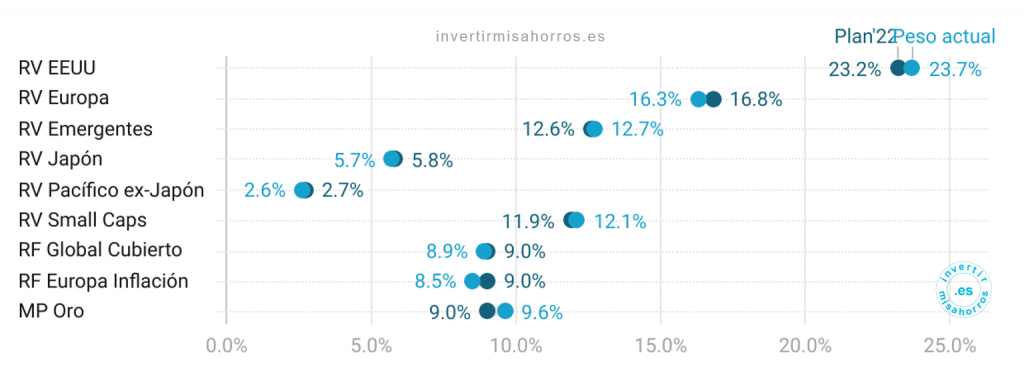

Composición de la cartera de fondos

Sigo realizando aportaciones a 2-3 fondos cada mes para rebalancear la cartera, por lo que las desviaciones suelen ser temporales y no suele haber grandes desviaciones más allá del peso extra que tiene el fondo de oro al no poder realizar traspasos hacia otros fondos al no ser un fondo de inversión sino un ETC. Este mes las aportaciones han ido al fondo de renta fija europea ligada a la inflación y al de renta variable europea.

Crowdlending

La rentabilidad absoluta de mi cartera de crowdlending ha sido de un 1.3% este trimestre, lastrada principalmente por las provisiones realizadas en Housers para cubrir las más que probables pérdidas por impagos. Aunque esta rentabilidad sigue lejos del 2% que sería el objetivo trimestral (8-9% anual), la mayoría de plataformas están por encima y hay varias como Mintos o PeerBerry que están mejorando su rentabilidad una vez se va reduciendo el capital bloqueado en Rusia, así que debería volver a acercarme poco a poco.

Rentabilidad de la cartera de crowdlending

P2P: además de la mencionada merma en la rentabilidad por el capital bloqueado en Mintos, Twino y PeerBerry, destacar la recuperación de Twino gracias a los intereses que van pagando y la notable apreciación del Rublo. En las tres plataformas se va reduciendo poco a poco el capital en retraso.

P2B: ya no me quedan apenas retrasos que provisionar en ninguna de las plataformas. Desde que cambié de estrategia en Circulantis a una más centrada en facturas de entidades públicas o empresas muy solventes, he dejado de tener impagos. El último es de una operación vencida en julio de 2020.

Real Estate: sigo acumulando retrasos tanto en Crowdestate como en Estateguru. En ambos casos el principal motivo es la inversión en varias fases del mismo proyecto impagado debido a las limitaciones que había en los auto-invests. Pero hasta ahora han ido solucionando los impagos al cabo de un año más o menos, así que no deberían tener impacto en la rentabilidad. En Estateguru están además concentrados en proyectos de Alemania y Finlandia, y como hace tiempo que quité ambos países del auto-invest, el número de impagos debería estabilizarse o incluso empezar a reducirse.

Impagos en Mintos: Varks y Capital Service siguen realizando pequeños pagos y Revo Technology (Mokka) ya ha empezado a pagar y he recuperado un 17.4% del capital que tenía invertido. Este trimestre han entrado también en impago Fenchurch Legal y Dineo Crédito (no lo muestro porque el capital invertido es <0.1% del total), pero parece que en ambos casos no debería haber problemas para recuperar el capital. Y en cuanto a los otros impagos: no se espera que haya novedades de Wowwo hasta final de año, antes de que acabe el año completaré las provisiones de AlexCredit y confío en que el resto de originadores rusos empiece a pagar al menos el mínimo que les permite el banco central de Rusia.

Composición de la cartera de crowdlending

He seguido aumentando la inversión en Mintos, Estateguru, Crowdestate y Circulantis y reduciendo en Housers, Lendermarket, MyTripleA y Linked Finance. De hecho el peso de estas dos últimas plataformas ya está por debajo del 1% y las he agregado dentro de “Otros”. También he empezado a reducir mi inversión en Twino por el alto peso que tenía Rusia en sus cuentas y Moncera por la escasez de préstamos que encajen dentro de mis criterios de inversión (mínimo 8% de rentabilidad y duración máxima de 24 meses).

A corto plazo no planeo añadir nuevos plataformas. Puede que considere añadir alguna el año que viene, pero eso también dependerá de cómo evolucionen los tipos de interés de los fondos de renta fija y los de las plataformas. Dentro del plan de inversión para 2023 tendré que evaluar si me merece la pena añadir más plataformas, o si los tipos de interés de éstas y los de la renta fija corporativa, de alto riesgo (high yield) o fondos inmobiliarios (REITs/SOCIMIs) se han estrechado tanto que me merece la pena optar por la mayor simplicidad de los fondos y reducir el peso del crowdlending en la cartera. Tarea para el nuevo año.

Crowdequity

El principal movimiento este trimestre es que se ha aprobado la venta de Finanbest (roboadvisor) a MyInvestor. El precio de la venta depende de cuándo tarden la CNMV y la AFA en autorizar la operación, pero calculo que recuperaré únicamente un 40% del importe invertido. La reducción de la valoración se debe en gran parte al largo camino que le quedaba por recorrer a Finanbest para ser rentable, especialmente desde que MyInvestor entró en el mercado con unos costes significativamente más bajos, adelantando al resto de roboadvisors y posicionándose como principal competidor de Indexa Capital.

Además, Gohenry, el banco especializado en el mercado infantil, ha salido de compras y ha adquirido la fintech francesa Pixpay, en lo que es el inicio de su expansión por Europa. Y a pesar del contexto actual de mercado, Energy Solar Tech, Penfold, Body Rocket y QED Naval han realizado una nueva ampliación de capital a una valoración superior a la de la ronda anterior.

| Empresa | Producto / Servicio | Noticia |

|---|---|---|

|

Roboadvisor (España) | Venta a MyInvestor [Nota de prensa] |

|

Banco especializado en el mercado infantil (UK, USA) | Compra la Fintech francesa Pixpay [Nota de prensa] |

|

Outsourcing energético (España) | Levanta €7.5M antes de salir al BME Growth [Capital riesgo] |

|

Gestor automatizado de planes de pensiones (UK) | Capta £1.9M a través de Crowdcube |

|

Medición de aerodinámica en tiempo real | Capta £474K a través de Crowdcube |

|

Tecnología para obtener energía mareomotriz | Capta £1.3M a través de Seedrs |

Este trimestre he reinvertido en Penfold: gestor automatizado de planes de pensiones en UK y QED Naval: tecnología para obtener energía mareomotriz. No he reinvertido en Energy Solar Tech ya que ya tengo bastante exposición gracias a la revalorización de mis acciones, ni en Body Rocket ya que prefiero esperar a ver cómo avanza la comercialización del dispositivo que han lanzado al mercado antes de volver a invertir.

| Empresa | Plataforma | Valoración | Producto / Servicio |

|---|---|---|---|

|

|

£41.0M | Gestor automatizado de planes de pensiones (UK) |

|

|

£14.9M | Tecnología para obtener energía mareomotriz |

Si estás pensando empezar a invertir en alguna de estas plataformas, en la sección comenzar a invertir encontrarás algunas guías sobre la configuración que utilizo y sobre los riesgos de invertir en las plataformas. En la sección referidos encontrarás promociones asociadas a algunas plataformas.

Nota: las rentabilidades pasadas no garantizan rentabilidades futuras. El contenido publicado en esta web incluye opiniones y experiencias del autor, en ningún caso constituye un asesoramiento financiero. El lector asume su responsabilidad a la hora de invertir y es consciente de que la inversión puede acarrear pérdidas, incluyendo la pérdida total del capital invertido.

Hola, felicidades por el blog

Con qué programa haces el seguimiento de cartera y los gráficos?

Muchas gracias, Klx!

El seguimiento lo hago en Excel, y luego uso una web que se llama datawrapper para la parte de visualización. Pero si buscas algo más sencillo te recomndaría Portfolio Performance, hay bastante gente que lo usa para hacer el seguimiento. Aquí tienes un buen tutorial: https://invierteracionalmente.com/herramientas/

Un saludo,

Asier

Hola Asier,

Enhorabuena por el blog, la verdad es que nos sirve muchísima ayuda a los que todavía estamos algo verdes en esto de las inversiones. Te quería preguntar en qué página/bróker miras la cotización de los bonos de las plataformas de crowdlending. He probado con Delfin Group pero no he conseguido encontrarlo.

Un saludo.

Muchas gracias, David!

El acceso a determinados bonos es limitado, entre ellos el de Delfin Group. Los de Iute y Eleving (Mogo) cotizan en Frankfurt y deberías tener acceso a través de Degiro o Interactive Brokers, pero los de Delfin Group si mal no recuerdo cotizan en el Nasdaq Baltics. Y la única forma de acceder a ese mercado es abriendo una cuenta en algún broker local, lo cual complica mucho la operativa.

En la sección de Investor Relations de las webs de los originadores suelen tener listados los bonos así como la información más relevante, pero es eso solo información.

Un saludo,

Asier

¡Muchas gracias! Ya he podido consultar los bonos de Iute y Eleving en InteractiveBrokers. Ahí te va alguna duda más que me surge(tal vez no estén bien planteadas) por si a otros inversores también se les plantean.

Con el precio de mercado actual del bono de Iute se obtiene una rentabilidad del 13.2% y el interés de sus préstamos en Mintos está en 14%.¿Cuál consideras que sería mejor inversión? ¿Ante concurso de acreedores tendrían prioridad los bonos? ¿Los bonos se hundirían ante el riesgo de quiebra de la compañía y en cambio sí podrías deshacerte de los préstamos en el mercado secundario? ¿No son exactamente comparables porque en uno contrae deuda la compañía y en otro la contraen los prestatarios?

Y ahí ya acabo con mi testamento jeje

Gracias crack!

En teoría ambos deberían tener la misma prioridad en caso de liquidación ya que ambas están colateralizadas con la cartera de préstamos. Las notes en Mintos podrían llegar a tener mayor prioridad si consiguen implementar el control del flujo de los pagos por parte de los prestatarios (que al parecer ya lo están haciendo en Mexico). Mientras eso no suceda en realidad en ambos casos tenemos deuda del originador y no del prestatario.

Si el originador se va a pique no creo que pudieses deshacerte ni de los bonos ni de las notes en el mercado secundario (o el descuento tendría que ser enorme en ambos casos). Esto puede funcionar si es un originador pequeño y la gente no está muy al tanto (e.g. Cashwagon o Wowwo), pero con el tamaño de Iute o Eleving se inundaría el mercado secundario rápidamente y colapsaría. Tendrías que ser muy rápido en reaccionar.

Y para mí la gran diferencia está en la recompra anticipada y el control sobre el originador: En Mintos el originador tiene total libertad para recomprar y financiar nuevos préstamos a un tipo de interés más barato. En el caso del bono esto no es viable, por contrato suele haber fechas concretas en las que pueden recomprar y ya está fijada la penalización por hacerlo. Con lo que estás invirtiendo a ese tipo de interés para todo el periodo mientras que en Mintos los tipos de interés fluctúan bastante. Y en los bonos también se suelen definir mínimos para los ratios financieros que el originador no puede incumplir (si lo hace tendría que pagar el bono inmediatamente), mientras que en Mintos estas cosas son más negociables (en el fondo es financiación a menor plazo y más flexible para el originador).

Espero haber respondido.

Un saludo,

Asier

A mi siempre me ha dado un poco de miedo el crowlending pero desde luego es una alternativa más

Bienvenido!

Al final todas las inversiones tienen sus ventajas y desventajas, su rentabilidad y sus riesgos. La clave es encontrar tu estilo de inversión y montar una asignación de activos que encaje con tus objetivos financieros.

Un saludo,

Asier