Mi cartera: actualización diciembre 2020

Un año llega a su fin y otro comienza, y eso significa que, entre otras cosas, toca analizar el último trimestre y el global del año. Aprovecho también esta entrada para agradecer y desear un feliz año a los más de 9.000 usuarios que han visitado 37.000 páginas durante 2020. Gracias por leerme, ni por asomo me esperaba esta acogida en el primer año de existencia de este blog.

Y a los que no lo han visitado en 2020 también, ¡Feliz 2021 a todos!

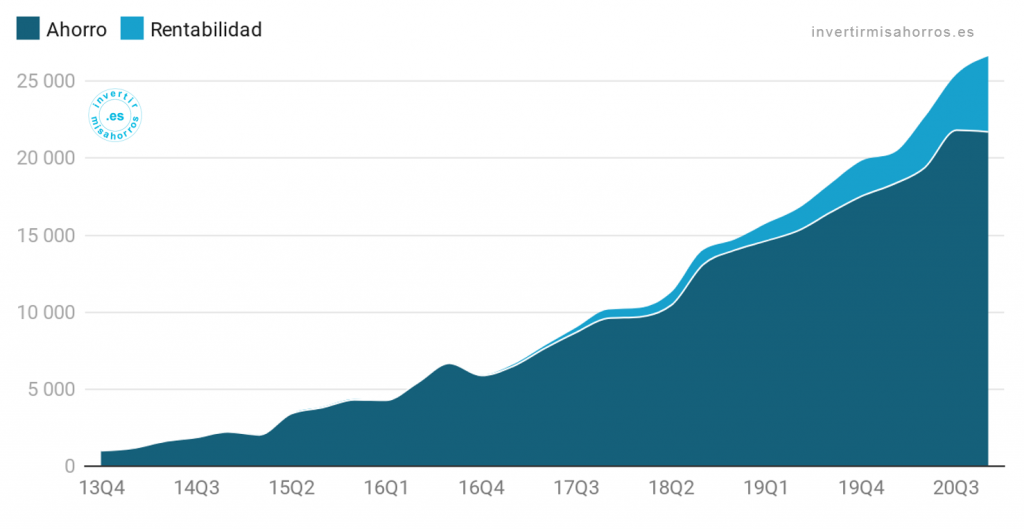

Evolución patrimonio neto

Como ya había comentado en alguna que otra entrada, este año tenía intención de tomarme unos meses de descanso y dedicarme a viajar, pero el Covid-19 me obligó a cambiar de planes. Aún así, decidí tomarme unos meses de descanso y eso se ve reflejado en la evolución del patrimonio, por eso durante este trimestre el patrimonio no ha aumentado por la vía del ahorro. Por otro lado, la cartera ha seguido aportando rentabilidad, por lo que el patrimonio neto ha seguido aumentando. A día de hoy un 18.4% de mi patrimonio ya viene a través de la rentabilidad acumulada.

Durante estos meses de descanso no me he pasado el día viendo Telecinco o Discovery Max sino que he dedicado el tiempo a cosas que quería hacer y para las que antes no lo encontraba. He aprovechado para leer, hacer deporte, formarme, trabajar en varios proyectos personales y replantearme mi futuro profesional. Y fruto de ello arranco el año con 2 cambios importantes: abandono el mundo de la consultoría y paso a formar parte de una multinacional que muchos lleváis en cartera, y voy a lanzar un curso de análisis y modelización en Excel junto con mis amigos de The Digital Way.

Esto es algo que teníamos en mente desde hace tiempo ya que todos nosotros veníamos participando como formadores en distintos programas y teníamos el gusanillo de tomar mayor control sobre los mismos. Finalmente este verano varios amigos decidieron lanzarse a ello y me propusieron lanzar un curso de Excel partiendo del curso que yo venía impartiendo durante los últimos 5 años a las nuevas incorporaciones en consultoría y ampliando con más contenido práctico como la realización de un ejercicio completo de análisis o la elaboración de un plan de negocio. Esto es lo que hay detrás del seguimiento de mis inversiones por el que me habéis preguntado varios, voy desarrollando mi propio Excel según voy necesitando diferentes métricas.

Estamos todavía finalizando los detalles del curso y en una o dos semanas realizaremos el lanzamiento oficial. También estoy negociando unas condiciones específicas para los que vengáis de mi parte, así que si estáis interesados en el curso poneos en contacto conmigo para que os pueda avisar cuando todo esté listo en las próximas semanas. El precio de referencia lo hemos fijado en 149€, pero ofreceremos algún descuento durante las primeras semanas tras el lanzamiento.

Como veis arranco el año con energías renovadas y con mucha curiosidad por ver cómo se van desarrollando ambos frentes.

Rentabilidad de la cartera

En cuanto a mi cartera de inversión, el último trimestre del año ha sido positivo para todos los tipos de activos y he obtenido una rentabilidad de un 5% que sumada a la acumulada en el año hace la rentabilidad total de 2020 haya sido de 11.8%. Esta rentabilidad es muy positiva para los vaivenes que han sucedido en el transcurso del año, especialmente en mi cartera de fondos de inversión (+23.9%) y en mis participaciones de crowdequity (+20.0%).

Pero por otra parte hay que tener en cuenta que gran parte de esta rentabilidad es fruto del poco peso que tenía en renta variable en 2019, lo que me ha permitido realizar un rebalanceo de liquidez y crowdlending a corto plazo hacia renta variable una vez di por imposible mi intención de dedicar la segunda mitad del año a viajar. Y, por tanto, hay que evaluar conjuntamente las rentabilidades de 2019 y 2020. Si bien obtuve una buena rentabilidad en 2019, esa rentabilidad fue bastante inferior a las de los índices de referencia, por lo que podríamos decir que durante este año he recuperado ese terreno perdido.

El crowdlending P2P ha seguido en su línea, el Real Estate sigue ofreciendo unas rentabilidades inferiores al objetivo debido a las incidencias que van sucediendo en Housers y que hacen que poco a poco vaya realizando provisiones y el P2B ha ofrecido una rentabilidad bastante inferior al objetivo debido a que he provisionado toda la cartera de préstamos retrasados de Loanbook y gran parte de los retrasos que tuve en Circulantis por el cambio de estrategia que realicé en 2019.

Durante el próximo año quiero modificar un poco el seguimiento, quiero juntar el plan de pensiones y los fondos de inversión y separar a su vez la rentabilidad en renta variable y renta fija. Al gestionar yo la mayoría de los fondos a futuro esto es sencillo de realizar, el único punto de complejidad está en reconstruir la foto histórica a partir de los informes de seguimiento de Indexa Capital.

Composición de la cartera

La cartera ha alcanzado una estructura muy similar a la que me había marcado como objetivo para el cierre del año. Los desvíos se producen en la liquidez (cuentas y depósitos) ya esta parte la mido en meses de gastos y la rentabilidad de la cartera ha hecho que se diluya su peso, en el Real Estate por la mayor duración media de los préstamos y el elevado volumen de incidencias de Housers, lo que limita la rotación de la misma, y en el crowdequity ya que esta es una parte de la cartera que requiere de varios años para terminar de formarse debido a que las oportunidades van surgiendo poco a poco.

Ya estoy trabajando en la distribución objetivo para 2021 y la publicaré en las próximas semanas. El plan de pensiones bajará de peso debido a las nuevas limitaciones impuestas por el gobierno, pero puedo incorporarme al plan de empleo cuando cumpla 6 meses en la nueva empresa así que podré recuperar esa parte. La liquidez permanecerá en el nivel actual y seguramente consiga bajar un par de puntos el peso del Real Estate y baje el peso del P2B ya que ahora no hay muchas oportunidades interesantes.

Movimientos destacables del trimestre

En cuanto a este último trimestre de 2020, he seguido concentrando mi cartera en MyInvestor ya que he aprovechado la promoción que lanzaron durante el ‘Black friday’ para traspasar mi plan de pensiones desde Indexa Capital. De esta forma pongo fin a mis inversiones en Indexa después de más de 4 años. No obstante, como comento en la entrada ¿merecen la pena los roboadvisors? en la que he explicado por qué he realizado estos movimientos, sigo creyendo que son una buena opción para iniciarse y para muchos inversores.

En el crowdlending he reducido a la mitad el peso en Lendermarket y Viainvest ya que no me convencen los resultados que están teniendo los originadores presentes en ambas plataformas. Creditstar está teniendo muchos retrasos y extensiones en dos de sus principales mercados (España y Polonia) y el incremento de provisiones es muy inferior al que han realizado otros originadores como Iute Credit o Mogo (25% de incremento YoY acumulado al tercer trimestre frente al 75% de Mogo o el 140% de Iute Credit), así que desconfío del criterio empleado para realizar las provisiones y, por tanto, de los resultados publicados.

Viainvest publicó recientemente sus resultados de 2019 y del primer semestre de 2020 y en ambos casos me han dejado bastante frío. Los resultados de 2019 muestran un beneficio decreciente debido a un estancamiento en la cifra de ingresos y un aumento en la base de costes. Encima lo celebraron repartiéndose un dividendo de €1.7M (más de 4 veces el beneficio anual), lo que ha descapitalizado la empresa y, por tanto, causado un aumento en el riesgo de la misma. Y como las credit lines de Viainvest no tienen fecha de vencimiento no tengo claro el criterio que utilizan para realizar provisiones, pero un 11% de aumento en el primer semestre frente a 2019 me parece insuficiente.

Por otra parte, he añadido Moncera a mis plataformas de crowdlending ya que Placet Group está dejando de publicar préstamos en Mintos. De momento tiene la mitad de peso que otras plataformas mono-originador y que los principales originadores de Mintos, pero conforme vayan venciendo los préstamos en Mintos iré subiendo el peso hasta equipararla al resto de plataformas. También he aumentado ligeramente la inversión en Circulantis, Estateguru y Crowdestate y la he reducido en MyTripleA y Linked Finance.

Y en cuanto al crowdequity, he invertido en 6 compañías: We Build Bots (desarrollo de chatbots utilizando inteligencia artificial), Cornish Lithium (extracción de litio en Cornwall), Energy Solar Tech (outsourcing de gestión de la energía), Mintos (marketplace de crowdlending líder en Europa), Loowatt (WC que no requiere agua) y Celtic Renewables (reciclaje de deshechos en químicos y biofuel) y he vendido 2 compañías: Mindful Chef a Nestlé con una rentabilidad de 84.9% en 6 meses y Famaex a Global Dominion con un precio variable dependiendo de los resultados de 2021.

Además de mis inversiones, varias participadas han realizado nuevas rondas de financiación. Destaca Gohenry que ha levantado $40M de varios fondos estadounidenses para expandirse en los Estados Unidos. Siempre es una buena noticia ver a las empresas crecer y la rentabilidad sigue aumentando, pero he de reconocer que en este caso no me hubiese importado realizar un exit parcial dado que los derechos preferentes que obtienen los fondos cuando invierten cantidades elevadas añaden nuevos riesgos a los inversores existentes.

Detalle de la cartera

Plan de pensiones

Finalmente a mediados de diciembre puse fin al experimento de market timing con el plan de pensiones que inicié a mediados de 2019. Este “experimento” consiste en que en 2019, tras la recuperación de la caída de 2018 y la cantidad de noticias sobre una posible corrección al estar en máximos, entré en pánico y cambié mi configuración del 10/10 que venía utilizando al 3/10.

El resultado es que en 2019 me dejé por el camino un 8% de rentabilidad y que, aunque en 2020 evité gran parte de la caída por pura suerte, como no volví a aumentar el riesgo he cerrado el año prácticamente igual que si hubiese tenido el perfil de mayor riesgo. Y es que para que un ejercicio de market timing funcione hay que acertar tanto al reducir riesgo como al volver a aumentarlo. Y por eso el market timing no funciona. Lección reaprendida y vuelta a un plan de pensiones con el 100% en renta variable.

Fondos de inversión

Durante este trimestre he venido realizando aportaciones a los fondos de acuerdo al plan, rebalanceando la cartera con las nuevas aportaciones.

Rentabilidad de la cartera de fondos

Difícil destacar algo concreto de este trimestre ya que todos los fondos han obtenido una rentabilidad positiva, con los que hasta el anterior trimestre eran los peores (Small caps y pacífico ex-Japón) a la cabeza con una rentabilidad de +18.6% y +14.5% en el trimestre. Esto ha hecho que la rentabilidad acumulada (absoluta, no ponderada por dinero) desde que comencé esta cartera en abril sea de un 12.6%.

El fondo de Estados Unidos se ha dejado bastante rentabilidad por el camino debido a la depreciación de la divisa, pero aunque el fondo equivalente en dólares muestre una rentabilidad bastante superior, nos estaríamos haciendo trampas a nosotros mismos ya que la única diferencia está en que estaríamos midiendo la rentabilidad en dólares. En ese caso tendríamos que ajustar a continuación la rentabilidad por el impacto de la divisa y llegaríamos a una cifra similar.

Y en cuanto a los bonos destacar el mejor comportamiento que ha tenido el fondo de bonos europeos ligados a la inflación en este último trimestre.

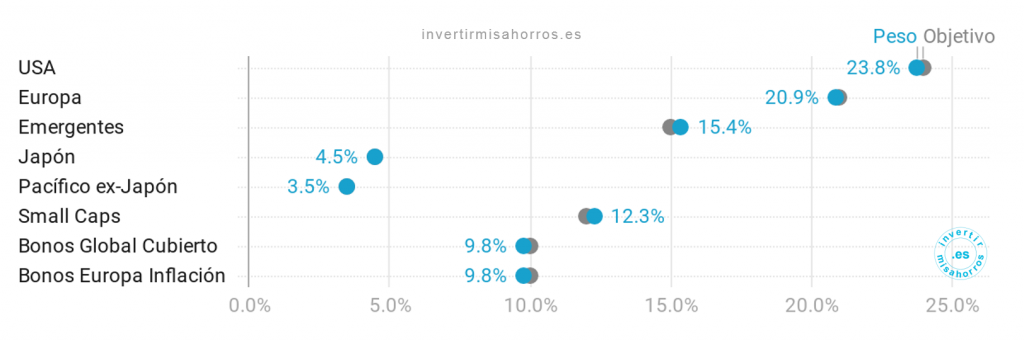

Composición de la cartera de fondos

No hay grandes desvíos en la cartera actualmente, simplemente los fondos de renta variable que mejor lo han hecho durante el año están ligeramente por encima de su peso objetivo y los fondos de renta fija están ligeramente por debajo. Estas diferencias las ajustaré ahora con la aportación de enero.

Esta distribución es otro de los temas a revisar en el plan de inversión de 2021, al utilizar fondos regionales en vez de un fondo global tengo que revisar que los pesos de los mismos tengan sentido y ajustar donde sea necesario. No creo que haya habido grandes movimientos, pero como comenté en la entrada con la explicación detallada de mi cartera, tengo un desvío en el peso asignado a Japón que debo corregir.

Crowdlending

Ya he cumplido prácticamente cuatro años invirtiendo en crowdlending (mi primera inversión en mintos es del 18/01/17) y mi balance global sigue siendo muy positivo. Siempre hay cosas que mejorar y lecciones por aprender, pero en general estoy cómodo con mi distribución actual y no planeo reducir mucho más el peso del crowdlending sobre el total de mi cartera de lo que me marqué como objetivo para este año.

Rentabilidad de la cartera de crowdlending

La rentabilidad de mi cartera de crowdlending sigue aumentando pese a que este año he provisionado casi toda la cartera pendiente en Loanbook y gran parte de los retrasos en Circulantis y Linked Finance. Housers también va ganando protagonismo en este apartado ya que ya son varias las oportunidades en las que ha transcurrido más de un año sin recibir ningún pago después de la fecha de vencimiento.

De momento solo estoy realizando provisiones en las oportunidades de tipo fijo, pero viendo el retraso que acumulan también las de tipo inversión (compra para reforma y venta), creo que voy a definir otro criterio para realizar provisiones en los préstamos de este tipo. Todavía tengo que concretarlo, pero un 10-20% de reducción en el valor por año de retraso parece razonable.

Como nota positiva de cierre de año he recibido pagos de 2 préstamos de Linked Finance que ya había provisionado completamente, así que es posible que durante 2021 se recupere parte del importe que he considerado como pérdidas en esta plataforma. Y sigo recibiendo periódicamente pagos del importe en recuperación en mintos, mi estimación es que podré recuperar 2/3 del capital actualmente en retraso.

Los préstamos P2B y Real Estate se consideran como pérdida si transcurre un año desde el impago o desde el último pago recibido en caso de que sea posterior al vencimiento. 1 Rentabilidad provisionando el importe total de los préstamos con más de 60 días de retraso. 2 Rentabilidad afectada por la promoción de bienvenida

Más allá de las plataformas que ya he abandonado, este año he sufrido pérdidas en Twino debido a la devaluación de la divisa (invierto en préstamos con exposición a divisa), pero parece que la situación ya se ha estabilizado y en 2021 volveré a tener rentabilidad positiva, y en Circulantis debido a las provisiones que he realizado por operaciones que acumulan más de un año de retraso sin realizar ningún pago.

No es que la plataforma haya empeorado ni que haya sufrido un fuerte impacto por el covid-19, este resultado es fruto de las modificaciones que realicé en 2019 en mi estrategia: aumenté el importe por operación y por librado para invertir más capital a corto plazo, pero el auto-invest me jugó una mala pasada.

En Circulantis cuando hay sobredemanda en una operación el auto-invest reparte el importe total entre los inversores ponderando por su importe máximo a invertir en esa operación, así que acabé teniendo una exposición máxima en las operaciones de más riesgo y limitada en las de menor riesgo en las que invierte todo el mundo, que son en las que yo quería aumentar mi exposición inicialmente. Y esto es lo que hizo que se me acumulasen muchos retrasos y me pegase el guantazo. Ya a finales de 2019 volví a la estrategia anterior y está funcionando correctamente, el año que viene volveré a tener un 4-5% de rentabilidad.

Nota: en la gráfica de rentabilidad el impacto se mide sobre la rentabilidad acumulada. Y como mi cartera de crowdlending a día de hoy es algo más grande que hace unos años, el impacto es superior al porcentaje de la cartera en riesgo, que es lo que mido en el gráfico de evolución de las incidencias.

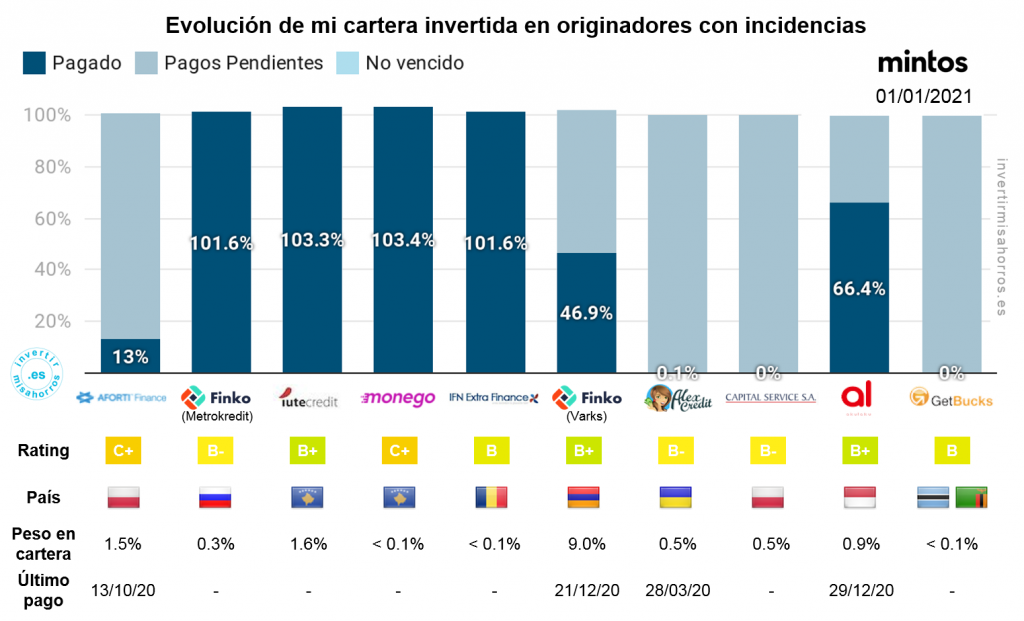

En cuanto a Mintos, dentro de ese 15.2% que tengo en retraso, aquí ya están incluidos todos los préstamos de los originadores con incidencias y espero que esta cifra vaya descendiendo con el paso de los meses. Y es que la mayor parte de los mismos corresponden a Varks, originador que va realizando pequeños pagos todos los meses y del que ya he recuperado casi la mitad del importe invertido.

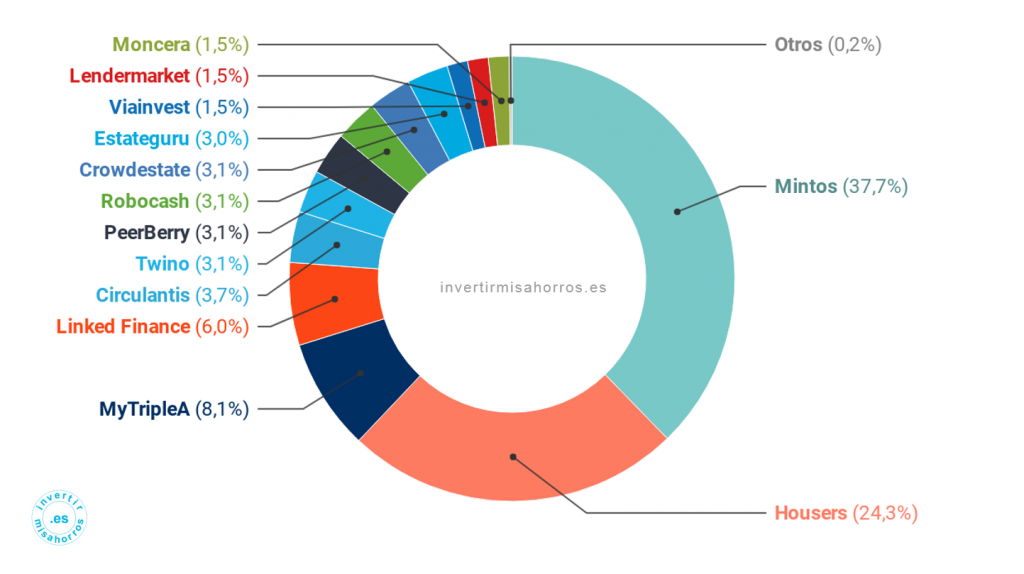

Composición de la cartera de crowdlending

Durante este trimestre he reducido a la mitad el peso en Lendermarket y Viainvest ya que no me convencen los resultados que están teniendo los originadores presentes en ambas plataformas.

Creditstar está teniendo muchos retrasos y extensiones en dos de sus principales mercados (España y Polonia), de ahí el rating en Mintos, y el incremento de provisiones es muy inferior al que han realizado otros originadores como Iute Credit o Mogo (25% de incremento YoY acumulado en el tercer trimestre frente al 75% de Mogo o el 140% de Iute Credit), así que desconfío del criterio empleado para realizar las provisiones y, por tanto, de los resultados publicados. Además no hay que olvidar que al anterior auditor le retiraron la licencia por irregularidades [Kristaps Mors], así que más motivo para sospechar de estos resultados.

Viainvest publicó recientemente sus resultados de 2019 y del primer semestre de 2020 y en ambos casos me han dejado bastante frío. Los de 2019 muestran un beneficio decreciente (de €2.8M a €0.4M) debido a un estancamiento en la cifra de ingresos y un aumento en la base de costes. Encima lo celebraron repartiéndose un dividendo de €1.7M (más de 4 veces el beneficio anual), lo que ha descapitalizado la empresa (de €5.7M a €4.1M, lejos del criterios que fijé: €10M) y, por tanto, causado un aumento en el riesgo de la misma. Y como las credit lines de Viainvest no tienen fecha de vencimiento no tengo claro el criterio que utilizan para realizar provisiones, pero un 11% de aumento en el primer semestre frente a 2019 me parece insuficiente.

Por otra parte, he añadido Moncera a mis plataformas de crowdlending ya que Placet Group está dejando de publicar préstamos en Mintos. De momento tiene la mitad de peso que otras plataformas mono-originador y que los principales originadores de Mintos, pero conforme vayan venciendo los préstamos en Mintos iré subiendo el peso hasta equipararla al resto de plataformas. También he aumentado ligeramente la inversión en Circulantis, Estateguru y Crowdestate y la he reducido en MyTripleA y Linked Finance al tener cash-drag debido a la falta de oportunidades que encajen con mis criterios de inversión actuales.

Durante el trimestre apenas he conseguido reducir el peso de Housers, y es que hay poco movimiento en los proyectos más allá de proponer nuevos calendarios de pagos que nunca se cumplen. Pero como ya no estoy participando en nuevas oportunidades ni en el mercado principal ni en el secundario, y estoy realizado provisiones su peso irá descendiendo poco a poco. Eso me permitirá aumentar el peso de Estateguru y Crowdestate y añadir a EvoEstate cuando implementen las cuentas segregadas.

Crowdequity

Durante este trimestre he seguido añadiendo start-ups a mi cartera de crowdequity, calculo que al ritmo actual durante 2021 alcanzaré el objetivo de peso que me había marcado en mi distribución.

Las nuevas incorporaciones son: We Build Bots a través del mercado secundario de Seedrs, Cornish Lithium, Mintos y Celtic Renewables a través de Crowdcube, Energy Solar Tech a través de Socios inversores (es mi primera inversión a través de esta plataforma) y Loowatt a través de Seedrs. Por si había alguna duda en mi apuesta por Mintos, ahora cuento también con algo de ‘skin in the game’ como accionista.

1 Inversión pendiente de cierre

Además, he vendido 2 compañías: Mindful Chef a Nestlé y Famaex a Global Dominion con un precio variable dependiendo de los resultados de 2021. Esto está siendo bastante habitual durante este año debido a la dificultad para acordar una valoración de la empresa, yo por si acaso estoy incluyendo en mis cuentas el escenario más conservador.

Y varias participadas han realizado nuevas rondas de financiación en las que no he participado, algunas de ellas no se han hecho todavía públicas así que no puedo publicarlas. La que sí se hizo pública fue la de Gohenry, que ha levantado $40M de varios fondos estadounidenses para expandirse en los Estados Unidos. Siempre es una buena noticia ver a las empresas crecer y la rentabilidad sigue aumentando, pero he de reconocer que en este caso no me hubiese importado realizar un exit parcial dado que los derechos preferentes que obtienen los fondos cuando invierten cantidades elevadas añaden nuevos riesgos a los inversores existentes.

| Empresa | Producto / Servicio | Noticia |

|---|---|---|

|

Envío a domicilio de ingredientes para recetas | Venta de la compañía a Nestlé. Precio no publicado [Nestlé] |

|

Mantenimiento y reparación de locales comerciales | Venta de la compañía a Global Dominion. Precio variable dependiendo de los resultados de 2021 [Global Dominion] |

|

Banco especializado en niños (UK y USA) | Capta $40M de los fondos Edison Partners, Gaia Capital Partners, Citi Ventures y Muse Capital [Gohenry] |

Si estás pensando empezar a invertir en alguna de estas plataformas, en la sección comenzar a invertir encontrarás algunas guías sobre la configuración que utilizo y sobre los riesgos de invertir en las plataformas. En la sección referidos encontrarás promociones asociadas a algunas plataformas.

Nota: las rentabilidades pasadas no garantizan rentabilidades futuras. El contenido publicado en esta web incluye opiniones y experiencias del autor, en ningún caso constituye un asesoramiento financiero. El lector asume su responsabilidad a la hora de invertir y es consciente de que la inversión puede acarrear pérdidas, incluyendo la pérdida total del capital invertido.

Hola, estoy en Lendermarket( 300euros), Peerberry(200) y Inversa(400). De momento bien en las tres.

Me estoy planteando invertir en Robocash, Iuvo o Quanloop. Siempre corto plazo.

Robocash me gusta por garantía recompra a 30 días.

Que opinas?, Refuerzo las tres que ya tengo y me olvido de las otras, o diversifico, me da palo hacienda con tanto papeleo.

Conoces Quanloop o a alguien que tenga alguna experiencia?

Gracias y Felices Fiestas.

Es un tema bastante personal, a igualdad de riesgos siempre va a ser mejor diversificar, pero eso también aumenta la complejidad de la cartera y el tiempo que tienes que dedicar a ella. Robocash y Iuvo (EasyCredit) me parecen buenas opciones. En cuanto al papeleo con Hacienda no cambia mucho, simplemente en la declaración de la renta tendrás que añadir una nueva fila con los intereses de otra plataforma, el procedimiento es exactamente el mismo tengas 1 plataforma o 15.

Quanloop no la conozco, pero lo que he leído es que es una caja negra y no sabes en qué se invierte tu capital, así que mejor evitarla. Esta en la lista de plataformas a evitar de Kristaps Mors, por ejemplo: https://kristapsmors.com/p/questionable-p2p-platforms-january

Un saludo,

Asier

Excelente Blog te felicito me gustaría iniciar con Mintos, que según veo tienes un buen peso en ella la recomiendas full no? Otra cosa recien me he mudado a España puedes ampliar algún espacio para las declaraciones de impuestos es el País?

¡Muchas gracias por tu comentario! Para empezar creo que es la más recomendable ya que te permite diversificar en unos cuantos originadores desde el primer momento, y eso es muy importante al tratarse de una inversión de alto riesgo. Aquí explico mi configuración: https://invertirmisahorros.es/2020/02/07/mintos-en-que-originadores-invierto/

El crowdlending tributa como renta del ahorro, aquí lo tienes explicado: https://inversorprovinciano.wordpress.com/2019/10/29/guia-crowdlending-fiscalidad-plataformas/#Fiscalidad

Un saludo,

Asier

Buenas Asier,

Tengo una propuesta:

¿Podrías sortear uno de tus cursazos de Excel a quien acierte tu patrimonio de finales 2013, no? Estaba bromeando (es broma) jejeje. Creo que entre las buenas fuentes que consultas y el buen critero que demuestras….toda la información que das en el blog ya es un regalo.

Como agradecimiento, y aprovechando que tenías dos o tres plataformas en referidos que quería testear…lo hice desde tu blog.

Aprovecharé la ocasión para presentar un poco mi cartera a finales de 2020:

-Cash/cuentas corrientes….11%

-Cuentas remu/depósitos….40%

-Acciones….2,5%

-Fondos Indexados (Roboadvisors)….14,5%

-Fondos Indexados (autogestión)….10%

-Fondo de autor…4,5%

-P2P….15%

-Otras inver…2,5

Para 2021 habrán cambios pero ya iré indicándolos.

Salud y buenas inversiones!

jajajajaja Muchas gracias, Giancarlo.

A ver qué tal funciona el curso, que estas cosas siempre son una incógnita. Sí que he conseguido que me dejen ofrecer algún descuento especial, pero de momento este tipo de acciones más de marketing las gestionarán desde la plataforma de cursos.

Por curiosidad, ¿qué fondos de autor llevas? Veo mucho peso en cash y equivalentes, pero imagino que es porque estás empezando y poco a poco se irá diluyendo. Y si es así, enhorabuena, ya me gustaría a mí haber empezado con una configuración así y no haber dado tantas vueltas al principio.

Un saludo,

Asier

Asier,

Espero el curso cumpla las expectativas que te hayas marcado. Como bien indicas, nunca se sabe. Pues hay muchos factores que influyen en el éxito del mismo. Un punto que veo muy a su favor es que el tratamiento de datos, ya importante hace tiempo, cada vez toma más importancia en cualquier ámbito.

El fondo de autor que llevo es Baelo. Supongo habrás oído hablar de él. Es bastante conservador 60%RV-40%RF pero creo que tanto su composición como su gestor (Antonio Rico) me transmiten mucha confianza y tranquilidad.

El gran % de cash/depósitos se debe a que preveía hacer un desembolso grande en el corto-medio plazo y no quería tenerlo en “riesgo”. Mi intención es abandonar en cuanto pueda las acciones (ibex35) y meterlo todo a fondos. No me convence estar analizando empresas, además que un fondo bien escogido o una cartera de fondos estará siempre mucho más diversificada.

Considero que llevo invirtiendo dos años. Los otros tres anteriores (con fondos en banca tradicional) fueron una pérdida de tiempo y por suerte, no una pérdida de dinero. Al menos me quedé igual y no me cobraban comisión. Pero de todo se aprende.

PD: ¿Habrá que seguir de cerca a Lendermarket, no? Es una pena los puntos negativos que has indicado, pues han subido intereses de los préstamos. Al igual que tú, seré precavido y bajaré posiciones.

Salud

Sí, es un fondo que me gusta y muy barato para el tipo de fondo que es. Yo el tema de acciones sueltas lo abandoné también, al final tienes que estar bastante pendiente y tomar decisiones continuamente, lo cual no encaja con mi estrategia de inversión a largo plazo.

Esos errores son buenos cometerlos al principio. Si lo miras desde una perspectiva de largo plazo no tienen casi impacto en el global. Y si encima no has perdido dinero ni tan mal, un aprendizaje gratuito.

Y en cuanto a Lendermarket, como se decía antiguamente en España, “nadie da duros a pesetas”. Si han tenido que subir los tipos de interés es porque no están siendo capaces de captar la suficiente inversión para seguir con el negocio como hasta ahora. Y si algo he aprendido sobre el crowdlending en estos años es que vale la pena ser precavido y no correr muchos riesgos por un 2% adicional (por intentar ganar 2 meses de rentabilidad por adelantado arriesgas un capital que tardarías unos 7 años en recuperarlo por la vía de la rentabilidad con un tipo de interés del 10% anual). Una vez haya más claridad con las cuentas de 2020 auditadas por alguien serio entonces podremos volver a evaluar la situación.